《煤炭市场稳扎稳打,中期策略引领盈利新篇章》

投资要点:

24年煤炭价格再次验证底部,行业估值大幅提升。24年以来煤炭价格走势较23年更为平稳一些,价格中枢较23年有所下降,价格底部再次得到确认。煤炭指数走牛,表现显著强于价格。子行业分化,动力煤、炼焦煤和无烟煤表现相对强势。

供给:安监升级造成供给结构性收缩,关注山西复产进度。24年前5月,国内原煤产量持续负增长,直接原因则是部分地区安监升级,影响产量释放,与我们前期判断一致。山西“查三超”带动产量显著下滑。24年前5月山西省增速显著低于全国产量增速,也远低于其他主产区。山西减产对炼焦煤和无烟煤冲击更大。

需求:分化趋势不改,电力高增。24年以来需求端延续23年的分化走势,即电力和非电需求的分化。用电持续高增,火电未来仍将是绝对主力。一方面,“新质生产力”推动制造业投资高增,提振电力、相关材料等方面的需求。另一方面,新型电力系统构想中,火电仍是绝对主力。此外,我们也关注到迎峰度夏期间动力煤需求上限或受水电影响。

进口煤:增量为被动补缺,海外价格有支撑。2024年以来进口煤增速小幅增加略超预期。主因上半年国内供需存在一定缺口,需要通过进口煤来弥补。从进口结构上看,24年以来进口煤种结构基本延续23年的格局,其中炼焦煤占比有所提升,无烟煤占比有所下降,动力煤和褐煤占比基本上恢复到19年和20年的水平。进口结构变化在一定程度上支撑了进口煤价格。国际煤炭贸易格局再平衡,预计海外煤价仍有望维持高位。未来印度或与中国拉开“抢煤”大战。

供需展望:24年动力煤供需关系有望改善,炼焦煤旺季仍有上涨预期。

投资建议:看好高股息、山西复产和煤电一体化。①高股息仍有空间。建议关注【中国神华】、【陕西煤业】、【兖矿能源】等。②山西复产值得期待。建议关注【山煤国际】、【山西焦煤】、【潞安环能】、【晋控煤业】、【华阳股份】、【兰花科创】。③煤电一体化行稳致远。建议关注【中国神华】、【新集能源】、【甘肃能化】、【淮河能源】、【陕西能源】。

风险提示:供给大量释放;进口煤冲击国内市场;水电超预期大增;非电需求不及预期;新能源消纳问题解决;成本增加;分红意愿降低;利率环境变化。

大家都在看

紫金银行:8月21日召开董事会会议

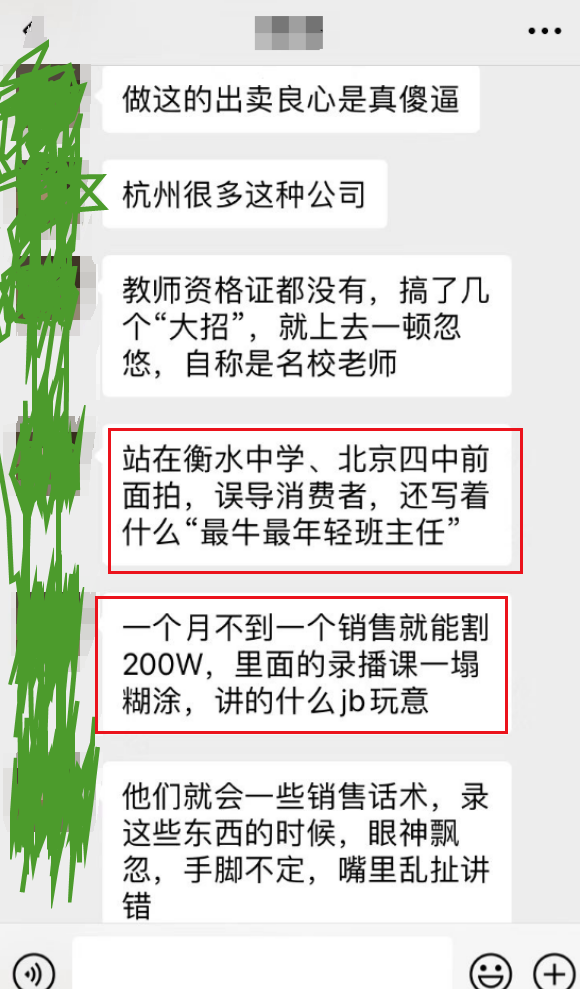

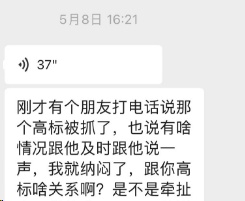

【视频】中国打假第一人、著名吹哨人王海:杜旭东代言的元本学堂诈骗案 证据不足?我方愿义务提供证据!

明月镜片:总体看好智能眼镜未来趋势 认为有可能对行业带来爆发增长

商汤科技旗下“元萝卜”家族全系产品亮相机器人大会 国际象棋机器人能夹起鹌鹑蛋

【网友反馈】安溪盘总 操盘傀儡郑朝根收割超一百亿资金

微软预计第一财季智能云业务营收238亿美元至241亿美元

中国广核:8月21日召开董事会会议

【重磅】元本学堂受害者与巡视组通话录音——呼吁公安部、国家网信办都听听短视频剪辑骗局受害者的心声!

【关注】新华大宗杨宏森出事了?坊间传言或因道台出事后牵连!