医药创新周视角:洞察板块底部需求新动向,共探行业崛起新机遇

医药周观点:一季报后,医药板块有望迎来估值、持仓和基本面三重共振向上。关注创新药全链条鼓励政策落地节奏,关注医药大单品,关注医疗设备与科学仪器、原料药等底部反转细分行业需求变化。CXO板块海外政策负面风险落地,持续关注后续进展。

1)CXO:众议院更新版生物安全法案设置8年豁免期,短期海外政策负面风险落地。我们认为增加祖父条款有利于CXO海外供应链风险的软着陆,板块或将迎来估值修复,叠加全球投融资Q1提振和国内创新政策支持,2024年CXO板块业绩将逐季度回暖。2)创新药:先为达生物将伊诺格鲁肽的韩国产品权益授权给HkInno.N,后者将承担韩国地区的临床开发与商业化,GLP-1领域研发进展不断,建议关注GLP-1产业链相关药物研发进展。3)中医药:建议关注国企改革进展和老龄化产品需求。4)疫苗与血制品:2023年天坛生物采浆2415吨、华兰生物采浆1342吨,关注血制品浆站和采浆量拓展。5)医药上游供应链:创新药行情回暖,投融资底部回升,国内竞争环境开始转好,叠加海外市场开拓,有望带动2024年生科链板块业绩+估值修复,重点关注制药工业端大订单落地以及出海节奏。6)医疗设备与IVD:设备方面关注高端设备出海,如联影医疗和华大智造;IVD方面关注国内的集采政策落地后具体情况推进和在海外市场的仪器铺货及单产情况,如迈瑞医疗、新产业和亚辉龙等。7)医疗服务:

后续建议重点关注体外基金资产储备充足的相关标的;此外建议重点关注与公立医院形成差异化竞争,或形成优势互补的医疗服务细分板块,例如:三星医疗、固生堂等。8)线下药店:门诊统筹政策陆续落地实行,随着门诊统筹管理药房渗透率提升带来人流量提升,24Q2预期在前期低基数情况下业绩增速有望提升。9)创新器械:短期重点关注呼吸道疾病及消化道疾病潮汐下,相关检测公司的投资机会,中期关注脊柱方向的困境反转和关节方向的政策变化,长期关注结构心、神经介入、电生理方向的国产仿创国产替代、真创新投资机会,以及处于快速发展阶段的助听器及相关听力诊所业务方向。10)原料药行业多款产品价格筑底回升,关注高壁垒特色原料药。立足当前时点,国内API行业整体处于量价端的周期性底部,其中肝素、缬沙坦、厄贝沙坦等特色原料药产品的月度价格环比数据已经转为持平或略有提升反转,建议关注周期低点有望迎来估值+业绩双重修复的细分API领域龙头如华海药业、天宇股份和健友股份。11)仪器设备:24年继续关注科学仪器方向的经营优化及行业供需重塑带来的投资机会,以及家用器械方向具有较强消费属性及性价比优势的公司。12)低值耗材:重点低值耗材公司中四家公司发布预减公告,主要承压因素为下游需求复苏不及预期及行业持续去库的影响,相关因素的出清仍存在不确定性。

投资建议:建议关注泰格医药、药明康德、康龙化成,兴齐眼药、恒瑞医药、百济神州、微芯生物、诺泰生物、博瑞医药、众生药业、翰宇药业、圣诺生物、迈瑞医疗、开立医疗、澳华内镜、聚光科技、皖仪科技、海能技术、禾信仪器、莱伯泰科、珍宝岛等。

风险提示:集采压力大于预期风险;产品研发进度不及预期风险;竞争加剧风险;政策监管环境变化风险;药物研发服务市场需求下降的风险。

大家都在看

【动态】金交所新动态!更名转行

光智科技:公司目前生产经营状态良好

陆金所控股发布2024年二季报 小微融资、消费金融多元发力

注意!信维通信将于9月10日召开股东大会

【案例】缅北“淘金梦”碎!大余法院公开审理一起多人偷越国境至缅北从事电信网络诈骗案

【关注】把老乡和亲舅舅骗到缅北搞诈骗 舅舅惨死异国他乡?

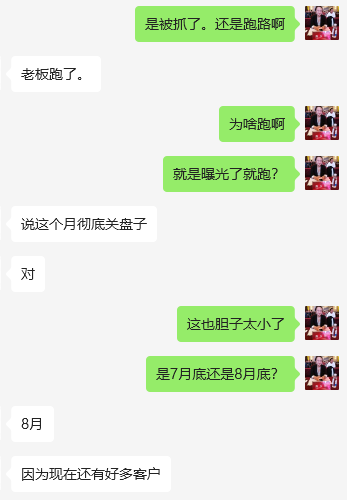

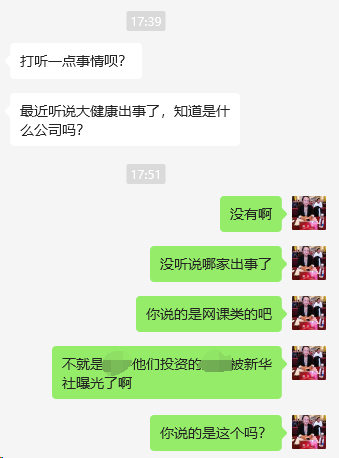

【网友反馈】搞大健康网课卖药有2家平台已经被查了?海外短视频培训机构是否能够上班?

【案例】涉案资金逾10亿!北京警方打掉一个网络平台传销组织

【判例】哄骗老人投资影视,一公司集资诈骗2000余万元