“降碳新规落地,铝业供给侧改革加速,行业点评报告揭示未来趋势!”

降碳方案落地,铝行业供给侧改革持续推进

整体来看,该《方案》再次明确电解铝行业的产能天花板限制,严控氧化铝产能新增,并从节能降碳角度对电解铝在运营及置换产能提出能效要求,倒逼产能淘汰升级,电解铝行业平均电力成本有望降低,叠加电解铝产能天花板难突破,电解铝行业供给难言乐观,近期地产政策频出,地产端悲观预期修复叠加新能源需求增量有望支撑铝价高位运行,电解铝行业利润空间有望维持高位。

电解铝:能耗趋严倒逼降本+行业高景气,吨利润有望维持高位

截至2024年5月,全国电解铝产能开工率达95.8%,已接近峰值,叠加供给端4500万吨产能天花板限制,电解铝行业供给向上弹性非常有限。本次《方案》对产能置换和在运营产能能效水平提出要求,我们测算约970万吨产能面临淘汰升级。此外,《方案》提出2024~2025年,有色金属行业节能降碳改造形成节能量约500万吨标准煤,减排二氧化碳约1300万吨,我们测算标煤节约要求对应电解铝产量压缩74万吨,或上述970万吨需要技改的产能平均每吨耗电量减少1030度,降碳要求对应电解铝产量约73.5万吨,或上述970万吨需要技改的产能平均每吨碳排放减少0.86吨,《方案》对于节能降碳提出量化约束性指标,倒逼电解铝降低能耗水平,出清高能耗产能,行业平均电力成本有望下降,吨利润有望维持高位。

氧化铝:严控新建和改扩建项目,促进行业长期健康发展

对比电解铝行业供给侧改革历史,氧化铝行业相关政策措辞并不严厉,多为能耗、回收率等方面的规范性要求,但近两年措辞有所收紧,2023年年底印发《产业结构调整指导目录》,将新建、扩建一水硬铝石为原料的氧化铝项目列为限制类,但一水硬铝石多为国内矿,目前新建、扩建项目多以进口矿来源为主,该限制对于氧化铝产能的影响并不大。《2024~2025年节能降碳行动方案通知》中提出从严控制氧化铝冶炼新增产能,新建和改扩建氧化铝项目能效须要达到行业前5%左右的能效水平,该要求对新建氧化铝项目影响不大,或对部分国产矿改进口矿产线有一定影响。从氧化铝角度来看,截至2024年3月,国内氧化铝建成产能达1亿吨,2024年年初至今开工率维持在79%~83%,主要受制于矿端供应偏紧,对氧化铝冶炼产能进行限制有利于行业长期健康发展。

风险提示:政策执行进度不及预期、海外电解铝产能扩张较快、下游需求恢复不及预期。

大家都在看

【风险提示】国家金融监督管理总局:关于防范冒用金融监管名义实施诈骗的风险提示

【关注】西港电诈园区发生暴乱:100多印度人集体攻击中国盘总?

国投证券给予标榜股份买入评级:2024年H1业绩短期承压 新能源+出海是核心成长逻辑

【案例】重拳出击!石鼓警方打掉“卖课”吸粉新型电信网络诈骗团伙,50余人落网!

快可电子:公司已可生产微型逆变器产品 产品主要应用在居民和工商业屋顶光伏

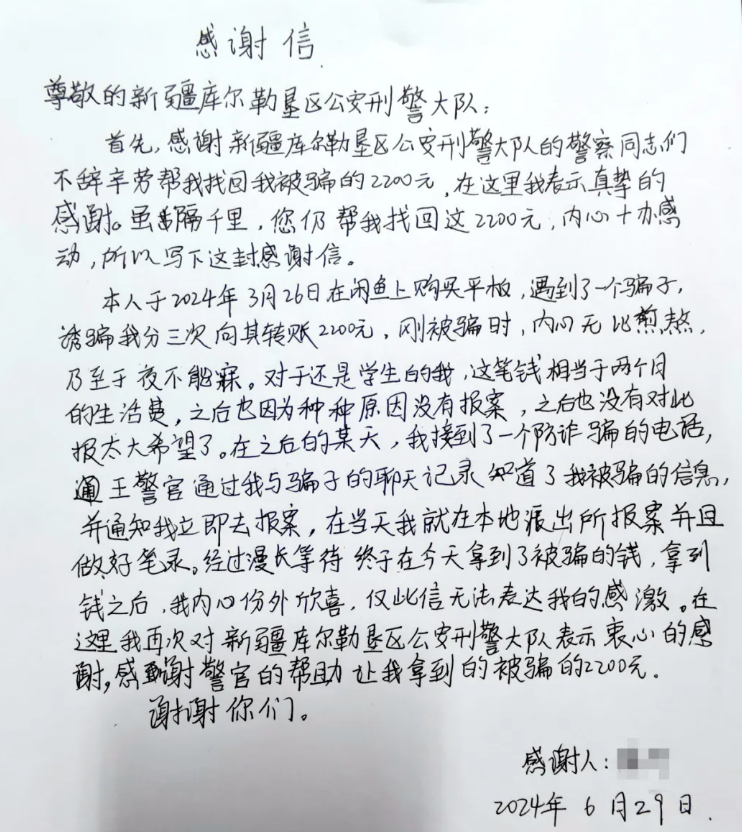

【案例】一个涉及全国十余个省份,串并涉诈案件15起的诈骗团伙被连根拔起!多地受害人寄来感谢信……

消费电子行业复苏 水晶光电上半年净利润同比提升140%

8月22日国内四大证券报纸、重要财经媒体头版头条内容精华摘要

SpaceX计划在8月27日发射“北极星黎明号”