“2025年年底交通运输领域碳排放强度将降5%,行业周报揭示绿色转型新趋势”

一周市场回顾:上证综指下跌,交运跑输大盘,下跌0.7%。2024.5.27-2024.5.31,交通运输指数(-0.7%),同期上证综指(-0.1%)。子板块绝对周涨跌幅中,仓储物流(+3.8%)、航运(+2.1%)、港口(+0.2%)、公交(+0.0%)、铁路运输(-0.7%)、高速公路(-0.8%)、跨境物流(-0.9%)、航空运输(-1.6%)、公路货运(-2.8%)、快递(-3.6%)。

交运一周专题:油运价格跟踪,蒙煤运输情况跟踪,疫后全国公路货运车流量跟踪。

航运数据观察:2024年5月31日,SCFI指数收于3044.77点,环比前一期(2024.5.24)+12.6%;2024年5月31日,BDI收于1815点,环比前一周(2024.5.24,下同)+1.0%;2024年5月31日,BDTI日度指数收于1241点,环比前一周(2024.5.24)+0.6%;BCTI日度指数收于1023点,环比前一周+0.3%。

近期热点:国务院部署,到2025年年底,交通运输领域二氧化碳排放强度较2020年降低5%;江苏明年初步实现干线航道数字化转型;第三届航空物流论坛在深圳举办,深圳机场跨境电商业务规模3年扩大10倍。

投资策略:

航空:春运期间国际航班加速恢复,春运旺季国内、国际供给、需求同比19年均大幅增长,刚性的出行需求带动航司量价齐升。随着国际关系缓和、出入境签证等政策逐步友好,我们预计24年国际航空出行需求将进一步回暖。短期,我们认为淡季商务出行平淡或拖累整体恢复进度。长期看我国航空公司运力引进增速放缓确定性较高;出行信心持续修复,看好未来航空行业长期投资逻辑不变(即供需格局改善、票价市场化),静待经济回暖。我们预计24年航司盈利中枢有望抬升,关注航空板块投资机会,重点关注春秋航空、海航控股、吉祥航空、中国国航。

快递:2024年3月顺丰、韵达、圆通、申通分别实现单票收入/同比增速为:15.66元/-5.26%(同比变动不含丰网)、2.08元/-17.79%、2.36元/-4.11%和2.10元/-12.86%。短期我们建议关注圆通速递,中长期我们建议关注经营情况逐季度改善、品牌壁垒逐步增强的顺丰控股。

航运:集运方面,我们认为受红海事件影响需求向上,24年供需格局恢复支撑运价回升;油运方面,我们认为未来供需格局继续好转,运价中枢或进一步上移;干散货看好中期上行周期;关注造船产业链。

公路:2024年一季度,高速公路板块业绩恢复领先于出行链板块,并作为防御性板块相对沪深300指数跑出相对收益。在当前经济弱复苏、利率下行背景下,建议关注高速公路板块的较高防御属性与配置价值。

投资建议:重点关注春秋航空、海航控股、吉祥航空、中国国航,建议关注顺丰控股、圆通速递、韵达股份。

风险提示:汇率、油价波动,大客户流失,合同签署及需求增速不达预期,经济大幅下滑。

大家都在看

【视频】中国打假第一人、著名吹哨人王海:杜旭东代言的元本学堂诈骗案 证据不足?我方愿义务提供证据!

顶点软件:目前公司生产经营正常

康希通信:实控人提议以3000万元-6000万元回购股份

华金证券给予创世纪增持评级 Q2营收环比超40% 拐点基本确立

【案例】第三批28人受审!瑞金法院公开开庭审理涉缅北电信诈骗、偷越国(边)境、组织他人偷越国(边)境犯罪集团专案

宏柏新材拟与美国迈图成立合资公司生产硅烷产品

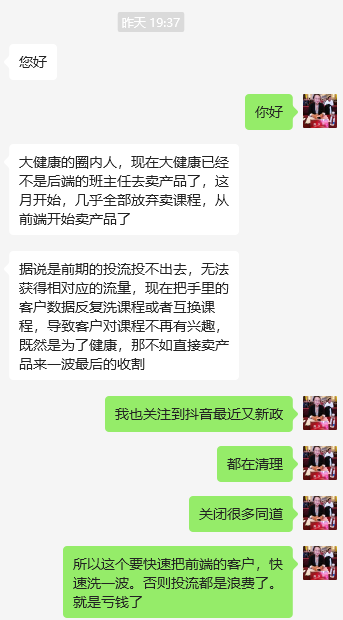

【重磅】内部人士起底现阶段养生课机构现状!信息量巨大 希望公安部和各地公安机关早日打击此类违法行为!保护好健康焦虑的妇女和老人!

华业香料:8月20日召开董事会会议

神雾节能:控股子公司拟增资扩股引入第三方投资者