“券商并购重组新动态,地产政策利好下的保险资产端修复全解析——2024年非银行业周报第十六期独家揭秘”

市场表现:本期(2024.5.13-2024.5.17)非银(申万)指数+1.25%,行业排名8/31,券商Ⅱ指数-0.47%,保险Ⅱ指数+5.08%;上证综指-0.02%,深证成指+0.08%,创业板指-0.70%。个股涨跌幅排名前五位:国联证券(+16.63%)、仁东控股(+8.01%)、华铁应急(+6.86%)、天茂集团(+6.49%)、新华保险(+5.83%);个股涨跌幅排名后五位:国盛金控(-3.16%)、方正证券(-4.39%)、华鑫股份(-4.33%)、建元信托(-3.30%)、西部证券(-3.29%)。

(注:去除ST及退市股票)

核心观点:

证券:

5月14日,国联证券发布公告称,拟通过发行A股股份的方式向国联集团等46名交易对方购买其合计持有的民生证券100.00%股份,并募集配套资金,总额不超过人民币20亿元(含本数),拟用于发展民生证券业务。5月15日,国联证券复牌后连续两日涨停。国联证券、民生证券具有较强的业务和区域优势互补性,合并之后资本水平和综合实力均有望冲击行业前列。此外,本周,长江证券也发布了股权变动最新进展,国资委批复同意湖北能源、三峡资本以非公开协议方式将所持长江证券5.3亿股和3.33亿股股份转让给长江产业集团持有;联储证券1.5733%股权迎来第三次拍卖,证券行业整合提速。

当前新“国九条”等政策持续引导“建设一流投资银行和投资机构”,证券行业并购重组和国有化逐渐成为券商两大发展方向,目前,除国联证券与民生证券以外,浙商证券和国都证券、平安证券和方正证券、华创证券和太平洋证券的并购重组也在持续推进。

5月16日,深交所对马可波罗首发上市申请作出暂缓审议的决定。这是近期交易所审议的第一单IPO申请,而从结果来看,监管对股权融资仍保持较为谨慎得态度,券商投行业务监管趋严,短期内仍将承压。

当前,证券行业内的并购重组,和券商国有化逐渐成为券商两大发展方向,在内生驱动和政策导向双重作用下,券商并购整合或将提速。看好券商并购主题机会,建议关注相关券商:如国联证券、浙商证券等。

股市有风险入市需谨慎

中航证券研究所发布AVIC

保险:上周,保险板块上涨5.08%,跑赢沪深300指数4.76pct,跑赢上证综指数5.09pct。本周保险板块得大幅拉升主要受益于政策端多重利好。一方面,地产政策迎来重大利好。5月17日,央行连发三项有关房地产的重磅通知(1)下调个人住房公积金贷款利率:自2024年5月18日起,下调个人住房公积金贷款利率0.25个百分点。(2)下调个人住房贷款最低首付款比例:个人首套房贷最低比例不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。(3)取消个人住房贷款利率政策下限。本次房地产政策力度超市场预期,有望提振楼市信心。对于险企而言,一方面,由于保险资金的长期属性,投资性房地产是险企主要的资金配置方向之一,而此前受到动产市场低迷,房价震荡下跌等因素影响,险企估值长期处于历史低位,此次楼市迎来重大利好政策有望提振险企估值进一步抬升。另一方面,楼市回暖也有利于宏观经济复苏,也有助于提升权益市场信心,总体利好险企投资端修复。

另一方面,5月13日,财政部公布了2024年一般国债、超长期特别国债发行有关安排,今年计划发行的1万亿元超长期特别国债分为20年、30年、50年三个品种,发行次数分别为7次、12次和3次,今年共发行22次,时间从5月至11月。整体来看,本周多重政策利好险企资产端修复,建议关注综合实力较强的头部险企,如中国平安等。

风险提示:行业规则重大变动、外部市场风险加剧、市场波动

大家都在看

永泰能源:保护投资者利益 加快股份回购减少注册资本增强市场信心

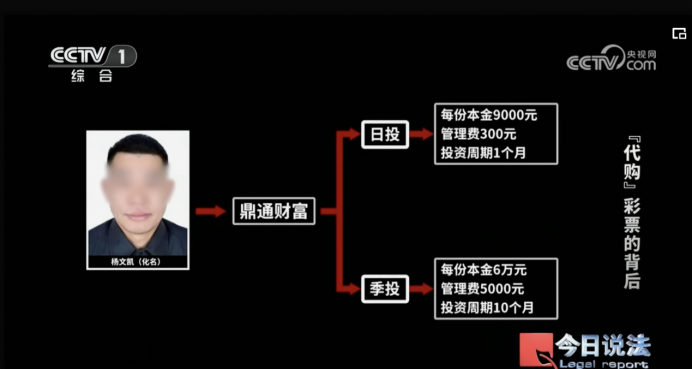

【警惕】关于警惕以“彩票理财”为名实施非法金融活动的风险提示

杭州银行:丁伟独董任职资格尚未取得,未正式履职,不会对公司经营和长远发展产生影响

【判例】投资软件背后有人操控 湖北公安:在办理电信网络诈骗案时深挖细查追诉到案7人

银行股再度逆势飙涨,建行、中行创历史新高 后市关注这两类标的

银行股表现抢眼 中国银行、建设银行、工商银行、农业银行续创历史新高

【案例】七旬老人自学“零元剪辑课” 民警追回血汗钱

【警惕】三秦都市报:养生直播盯上“有闲有钱”老人 养生课坑老需合力整治

【深度】东南亚电诈真实的情况,以及打击电诈的建议