揭秘家电行业新风口:探寻中国版“大金”,聚焦十年消费品投资新机遇!

大金工业百年经验复盘:纵观日本家电发展历史,曾经的巨头东芝、松下、夏普等均黯然退场(被收购或份额下降),而大金工业成为为数不多穿越周期、逆势扩张的优质企业。1993-2023财年期间大金工业营收规模以9%的复合增速扩张至4.40万亿日元,归母净利润以21%的复合增速增长至2603亿日元。大金工业专注于空调领域,目前90%以上营收来自于空调业务,且已经发展成为全球暖通空调龙头。我们认为大金跨越周期逆势向上的主要支撑系:1)因市制宜的全球化扩张战略。亚太及欧洲等地区:大金出海时期空调渗透率较低+格局尚未稳定,大金通过当地生产基地及销售体系的建立,以优质产品(多联机市场引领者)获得当地消费者认可;美国市场:大金出海时美国市场已相对成熟,且美国产品结构较为特殊(与大金擅长的机型不同),大金最终选择整合本土优质标的成功切入美国市场,且跻身北美暖通市场领先地位。2)空调赛道优质。大金工业选择出海时多数地区空调仍处普及初期,渗透率较低,存在充足提升空间;且技术要求较高,随着市场成熟格局趋于稳定,近年空调行业鲜有新兴品牌冒头;此外空调与全球变暖密切相关,至今仍具备成长性。3)坚持研发创新,优质产品奠定专业&高端形象。海外市场在成长期时势必会吸引众多品牌出海,但大浪淘沙后产品力料将成为品牌长远发展的基石。大金工业掌握空调多项核心技术,是全球为数不多集合空调、冷媒、压缩机研发生产销售一体的企业。

寻找中国的大金之扫地机器人。大金经验:全球化战略节点时空调全球多数地区仍处低渗透普及期+空调赛道存在明显壁垒→目前的扫地机品类与当时的空调品类较为相似:兼具成长性与高壁垒,且中国品牌产品力全球领先→建议关注扫地机龙头石头科技与科沃斯。1)扫地机赛道优质兼具成长与壁垒。海外扫地机整体渗透率较低(多数地区不超10%)、发展空间充足;且扫地机是软件与硬件相集成的产品,数据积累、算法迭代速度等维度具备明显壁垒;2)国产品牌弯道超车产品力引领全球。海外多数地区扫地机产品以非基站为主,而国内产品创新迭代周期已领先海外,率先完成从单基站到全能基站的升级,国产品牌出海有望推动海外产品结构升级优化,开启长周期增长拐点。3)国内扫地机龙头石头科技与科沃斯注重研发创新持续推出优质产品,有望享受全球扫地机结构升级快速成长的红利。石头科技:深耕海外营收贡献超五成,具备深厚技术实力与突出的产品力,“大金”属性含量最高,引领全能产品出海+海外线下渠道突破有望引领国产出海趋势;科沃斯:龙头基础实力强,持续加强海外市场拓展力度,强化总部人员外派、海外本地团队建设和管理工作,推动海外业务贡献提升。

寻找中国的大金之海尔出海。大金经验:收购本土品牌切入北美空调市场→全球大家电市场相对成熟→建议关注全球化布局完善的海尔智家。全球大家电市场相对成熟,市场鲜少出现新晋品牌,多数企业通过兼并收购整合入场或者提升份额,海尔先后收购整合日本三洋白电业务、通用电气家电业务(GEA)、新西兰家电品牌斐雪派克(FPA)和意大利Candy等优质家电标的,完成多品

牌、多品类、跨区域的全球化布局。海尔跨境并购整合能力突出,GEA并表后持续缩小与惠而浦北美的规模差距。另海尔积极发挥全球研发协同优势,坚定推动全球高端创牌战略,且持续落地内部运营提效,盈利能力有望持续优化。

寻找中国的大金之空调行业。大金经验:空调品类具备与全球气候相关的特殊成长性+东南亚地区空调渗透率较低→建议关注空调龙头美的集团与格力电器。全球空调市场仍有充足发展空间,海外尤其东南亚地区空调渗透率仍相对较低,且即使高渗透率地区空调一户多机属性仍有望向上打开成长空间。且近年来全球变暖推动节能环保空调需求日益显现,目前中国空调能效标准较为领先,节能产品出海有望引领海外产品结构的优化,看好国内空调龙头出海抢占市场份额。美的集团:智能家居业务海外贡献超4成,自主品牌培育初获成效。格力电器:海外营收贡献超10%,稳步推进中东欧洲东南亚市场。

投资建议:大金工业全球化穿越周期,从大金成功经验总结,建议关注赛道属性相似度高的扫地机龙头石头科技与科沃斯、全球化布局完善的海尔智家、空调龙头美的集团与格力电器。

风险提示:宏观经济下行风险,行业竞争加剧风险,贸易摩擦加剧风险,汇率大幅波动风险,渗透率不及预期风险。

大家都在看

横店影视:2024年半年度净利润约8843万元,同比下降21.65%

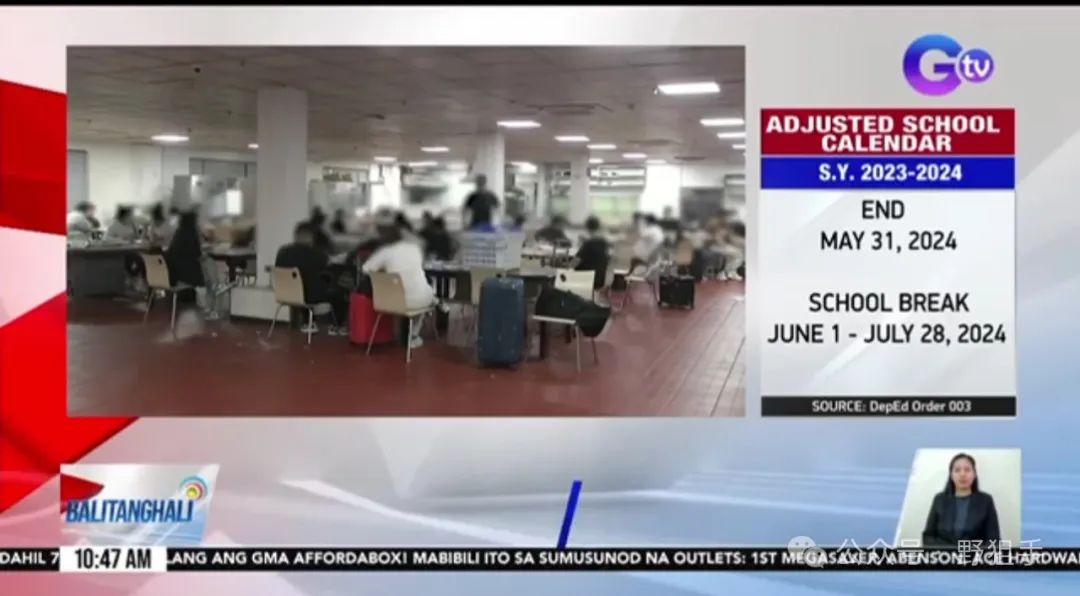

【案例】菲律宾阳光大楼被端 多名从事诈骗人员被抓

突发!“诺远资产”被吊销营业执照

新手必看!股票如何买入和卖出?

中石科技回购 控股股东、实控人减持!

锡装股份:目前公司来自核电领域的订单占在手订单量的比例较低

【关注】最新消息!跨国营救行动成功,被骗至缅甸的中国夫妻已被救出!

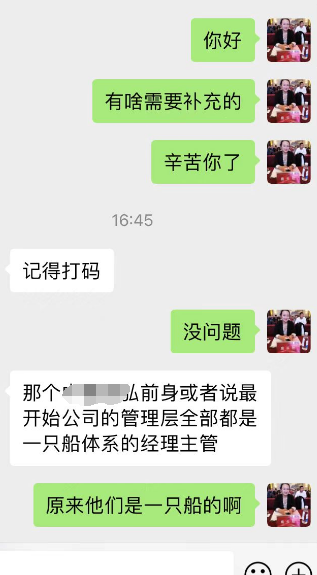

【网友反馈】树倒猢狲散!知情人士曝光一只船体系精英团队从北京跑去河南后部分人员回流北京 新的资方注资搞新品牌继续搞!

【案例】诈骗局中局:27岁中国女子“被绑架”,家人被索要赎金500万!