揭秘河南光通信产业链:通信行业深度解析深度解读

报告要点:

光通信是一种以光波作为传输媒介的通信方式,该领域属于我国实施创新驱动发展战略的重要组成部分。光通信产业包括多个环节,话语权较强的集中在上游和下游两端,上游芯片厂商和下游客户较为强势,处于中游的光模块厂商的成本控制水平决定其整体盈利能力。随着技术进步和成本降低,光通信产品的应用范围持续拓展,市场需求不断增加。

在5G、6G等新一代通信技术、AI、云计算及物联网等新兴领域的推动下,光通信行业迎来了广阔的市场前景和发展机遇。按下游应用领域划分,产品主要应用于数通市场和电信市场。受益于AI不断发展的应用场景和快速增长的市场需求,数通市场的增长成为光通信市场的主要驱动力。(1)数通市场:头部云厂商稳步增加对生成式AI的投资,期望利用生成式AI的能力催生云消费领域的新机遇,Canalys预计2024年全球云基础设施服务支出将增长20%。各大云服务商不断加码对AI相关投入,AI创新引发的算力竞赛推动硬件基础设施的不断升级扩容,AI服务器市场规模保持高速增长态势。Trendforce预计2024年市场仍聚焦部署AI服务器,AI服务器出货量同比增长约32.2%。(2)电信市场:随着我国市场结束10GPON部署周期,而北美和欧洲在政府资助项目的推动下逐步增加10GPON部署,FTTx网络的PON销售将保持稳定,25G和50GPON未来有望提供新的增长动能。骨干网和城域网将升级到400G,400G技术作为下一代骨干网的核心承载技术,具备更高传输速率、更大带宽、更好扩展性等优势,能够满足大数据中心和通信网络日益增长的需求。

光芯片和器件作为光通信网络的基石,是抢占新一轮科技革命和产业变革制高点的必争之地。光芯片中高端芯片目前具备量产能力的供应商主要在海外;10G及以下速率的DFB、PIN、VCSEL、FP、APD国内产商供应链成熟,50G及以上速率的EML激光器目前仍需进口;10G-25G速率的EML激光器,目前已有部分国内厂商可实现批量供应。光器件行业竞争较为充分激烈,下游客户相对集中度较高。部分高端光器件的国产化率较低,仍需依赖向国外供应商采购,对高端、关键光器件技术的突破和国产化,将是我国产业发展的重点。

我国厂商目前在全球以太网光模块市场上占主导地位。光模块行业的竞争格局呈现以下特点:从数据中心的大规模需求来看,随着光模块的可靠性要求提高、迭代周期缩短,带来行业技术门槛有望显著提升,光模块头部厂商产品的高度可靠性、领先的研发实力及交付能力等优势将进一步凸显,行业集中度有望进一步提高。在产品形态持续升级过程中,能紧跟客户研发步伐,率先进入客户供应链,提前锁定客户需求的光模块厂商能够在产品代际更迭时率先享受红利。根据2022年LightCounting全球光模块前十排名,我国厂商占据七席,其中,旭创科技与高意(Coherent)并列第一,华为(海思)排名第四,光迅科技排名第五,海信宽带排名第六,新易盛排名第七,华工正源排名第八,索尔思光电排名第十。

光电产业发展基础较好的河南省是中西部地区光通信行业的佼佼者。我国光通信产业的大部分企业分布在东南沿海经济发达省份以及成渝地区,随着东南沿海地区的生产成本攀升,中西部地区开始涌现出一批光通信企业。河南省光电产业基础来自20世纪60-70年代的三线建设,当时在焦作和南阳一带部署了多家光学加工企业,成为当地光电产业发展的基础。光通信是河南省优势创新产业,从分布来看,河南省光通信企业呈现北多南少,西多东少的局面;从产品来看,大多数河南光通信企业从事光纤连接器、光纤尾纤、光组件等上游产品代工;从规模来看,大多数河南光通信企业营收在五千万元以下。因此,从整体来看,河南省光通信产业处于发展的初期阶段。河南省光通信产业上市公司有1家,是从事光芯片及器件、室内光缆、线缆材料业务的仕佳光子。非上市公司包括天河通信、鑫宇科技、威讯光电等一批优质的当地企业。

风险提示:AI发展不及预期;国际贸易争端风险;技术升级迭代风险;供应链稳定性风险;行业竞争加剧。

大家都在看

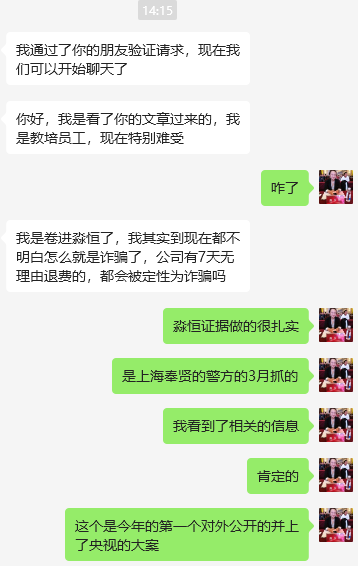

【重磅】已经离职数月 并仅在公司工作一个月的淼恒学堂员工也被卷入淼恒学堂短视频培训诈骗案 帽子叔叔甚至对兼职员工也进行了调查!

二季度超级VIP贡献线上消费的47% 电商开打“存量战” 唯品会:专注提升品牌特卖模式

【案例】阿联酋:大型网络诈骗集团被捣毁,成百上千人被捕

金融学霸化身疯狂赌徒,双重面目骗过身边所有人,新加坡最大金融诈骗案

【案例】31人一锅端!公安成功捣毁为境外电诈集团开发维护诈骗APP犯罪团伙

【典型案例】76岁退休老人 退休前教计算机专业遭遇元本学堂短视频剪辑骗局 发视频举报!

【案例】4人落网!泰警突袭电诈团伙基地!幕后中国管理者已逃离泰国!

中原证券:《黑神话:悟空》的热度有利于提升游戏板块的估值

全线产品营收增长 会稽山上半年营收净利双增