煤价触底反弹,短期煤炭市场拉锯战激烈!

投资要点:

动力煤一周小结:产地方面,市场走势偏强,本周坑口环保、安全检查继续,少数煤矿停产减产,截至5月8日,三西地区产能利用率为86.6%,周环比下降0.16pct,伴随近期冶金化工等采购需求持续向好,站台及部分煤厂备货积极,产地库存下行,坑口煤价稳中上涨。进口方面,市场延续强势,东南亚市场需求强劲,且外方看

好市场迎峰度夏需求。需求方面:进入淡季,电力终端日耗震荡下行,非电方面冶金、化工等需求边际有所走弱,部分甲醇主产区装置步入检修期,开工率下滑。港口方面:受上游供应冲击、部分煤种缺货以及投机需求入场等因素影响,节后港口市场上行,但临近周末随着到港量上升港口库存回升,煤价略有走弱,截至5月10日,秦港动力末煤(Q5500、山西产)平仓价实现860元/吨,周环比上涨31元/吨。整体来看,目前国内生产和进口供应整体弹性较小,近期下游非电需求仍处高位,北港库存压力较小,且迎峰度夏即将来临,动力煤底部800元/吨的价格或较为确认,未来需持续关注上游供应情况、下游需求变化、水电发力情况以及进口波动情况等。

焦煤一周小结:产地方面,山西吕梁地区部分煤企因股权问题再度停产停建,且个别煤矿因事故影响停产,区域内焦煤供应有所缩减,供应端频繁扰动,短期较难有明显提升,整体来看产地供应稳中小增。需求方面,随着焦炭落实第五轮涨价,焦企盈利可观,开工有所提升,但节前焦企原料库存多补至合理位置,当前多消耗厂内库存按需补库为主。钢厂方面铁水产量稳步提升,刚需较好。进口方

面:部分国际贸易商高价接货,澳煤小幅探涨,截至5月10日,峰景矿硬焦煤价格为259.9美元/吨,周环比上涨6.2美元/吨,约折合国内到岸价为2267元/吨,而京唐港主焦煤价格大约在2240元/吨。外蒙古方面,受焦炭市场提涨带动,下游拿货积极,本周通关量有所上升,截至5月9日,甘其毛都口岸平均通关量为1041车(七日平均值),周环比上升159车。库存来看,终端焦化厂的焦煤原料库存去化力度较大,处于多年来最低位。整体来看,供给端因安监形势严格恢复有限,随着近期一段时间下游价格的上涨,铁水产量、焦企开工率不断上涨,且钢材库存持续去化,焦化厂焦煤库存处于低位,当前整体黑色系市场情绪依然较好,未来仍需进一步观察钢材成交量及成材价格变动情况。

焦炭一周小结:供应方面:截至2024年5月9日,焦炭完成四轮提涨之后,焦企盈利能力再度改善,生产积极性全面提升,截至5月6日,国内独立焦化厂(100家)焦炉生产率67.46%,周环比上涨2.1个pct。下游需求方面,受到宏观利好消息影响,市场情绪较好,铁水产量稳步上行,截至5月10日,全国日均铁水产量(247家)为234.57万吨,周环比上升3.8万吨。综合来看,下游成材库存不断去化,钢厂铁水产量稳步上行,焦炭行业盈利可观,生产积极性全面提升,后续关注成材价格走势及钢厂生产和库存情况。

在能源转型过程中,需要对能源系统平稳运行进行保驾护航,安全稳定和成本低廉的煤电无疑是更好选择。中长期来看,火力发电在发电领域主体地位不会改变,遇到极端情况下地位还会进一步强化,“十四五”期间火电新装机组同比明显提升,火电生产仍呈现不断增长的势头,同时油价维持在中高位,煤化工项目的建设和生产积极性都有提升,未来若干年煤炭需求或将持续提升。然而开采煤矿手续复杂、建设和生产周期长,新建矿井成本大幅抬升,主流煤企新建矿井意愿仍然很弱,行业在产产能基本达到高负荷状态,经历

过去两年产能核增后,核增空间已经大幅减少,叠加东部等地区资源枯竭矿井不断退出,行业供给约束的能力依然没变。我们预计未来若干年,煤炭行业依然维持紧平衡状态,煤炭行业资产质量高,账上现金流充沛,煤炭上市公司呈现“高盈利、高现金流、高壁垒、高分红、高安全边际”五高特征,建议淡化煤价短期波动,把握煤炭板块价值属性,维持行业“推荐”评级。

动力煤股建议关注:中国神华(长协煤占比高,业绩稳健高分红);陕西煤业(资源禀赋优异,业绩稳健高分红);中煤能源(长协比例高,低估值标的);兖矿能源(海外煤矿资产规模大,弹性高分红标的);晋控煤业(账上净货币资金多,业绩有提升改善空间);新集能源(煤电一体化程度持续深化,盈利稳定投资价值高);山煤国际(煤矿成本低,盈利能力强分红高);广汇能源(煤炭天然气双轮驱动,产能扩张逻辑顺畅)。冶金煤建议关注:淮北矿业(低估值区域性焦煤龙头,煤焦化等仍有增长空间);平煤股份(高分红的中南地区焦煤龙头,发行可转债);潞安环能(市场煤占比高,业绩弹性大);山西焦煤(炼焦煤行业龙头,山西国企改革标的)。

煤炭+电解铝建议关注:神火股份(煤电一体化,电解铝弹性标的)。无烟煤建议关注:华阳股份(布局钠离子电池,新老能源共振);兰花科创(资源禀赋优异,优质无烟煤标的)。

风险提示:1)经济增速不及预期风险;2)政策调控力度超预期的风险;3)可再生能源持续替代风险;4)煤炭进口影响风险;5)重点关注公司业绩不及预期风险;6)测算误差风险。

大家都在看

第三方支付龙头新国都:营收下降 净利增长 出海加速

【视频】“认养类”新型网络传销需警惕!

【关注】泼粪抗议!泰国一律师遭电信诈骗后对银行“不作为”深感愤怒!还威胁会自杀!

常熟银行:上半年净利润17.34亿元 同比增长19.58%

在苹果工作了21年之后,苹果应用商店负责人将辞职!部门将拆分为两个团队,什么情况?

比亚迪闯入车险圈 首份成绩单有何看点?

深化改革,上海家化还需要些时间

AMD将在台南和高雄设立研发中心

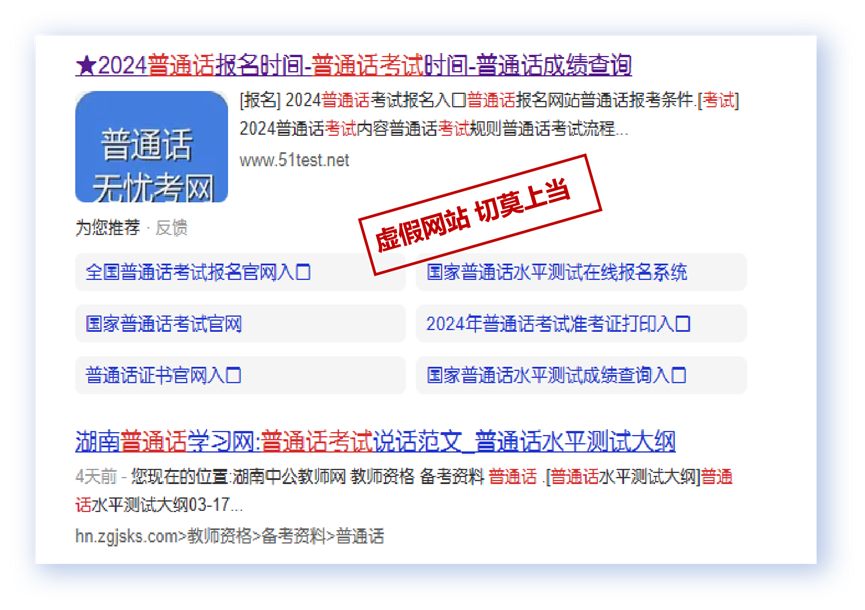

【警惕】普通话考证也遭诈骗?