医药行业2024年中报前瞻:业绩回暖,锁定确定性增长机遇

投资要点

行情回顾:23年医药板块业绩承压,利空因素逐步出清,板块有望迎反转

医药生物板块历经3年调整,PE处于历史低位,估值修复空间较大,我们对24年医药板块保持乐观。23年全年医药板块营收稳中有升,整体收入增速为0.88%、归母净利润增速为-20.01%,收入基本持平,毛利率、费用率承压。2023年全年医院板块诊疗刚需稳健,医疗行业整顿整体影响不大,医保政策较多形成利好,整体经营向上;中药板块23年现金分红最多,分红总额超40亿元;24年Q1全基金重点增持了以化学制剂、中药板块为主的明星标的和以医疗耗材、血制品、其他生物制品、医疗研发外包等板块的潜力标的。随着医药利空因素出清,2024年医药板块整体业绩整体向好,叠加部分子板块在2023年业绩低基数,2024年业绩有望迎来复苏行情。

细分领域:血制品、医院板块需求端持续旺盛,创新药降本增效持续推进带动业绩增长

创新药板块23年业绩平稳增长,降本增效持续推进,研发投入稳步增加。CXO行业23年营收同比微跌,2024Q1营收同比减少,系公共卫生事件相关大订单减少,行业逐步修复至常规增长。血制品板块23年营收利润双增,供给良好增长,需求端持续旺盛。疫苗板块23年营收增速有所下滑,系供给端市场竞争及需求端新生儿数量低位影响。原料药板块23年采购量减少,24年去库存基本完成,板块季度环比改善趋势明显。中药板块业绩稳健,增速下滑主要系23Q1疫情放开受益高基数导致业绩承压,且中药原材料涨价带来成本压力。医院板块诊疗刚需稳健,整体经营向上。药店板块营收增长但受23Q1疫情放开受益高基数导致业绩承压,且部分地区统筹落地进展较慢。医疗设备、体外诊断板块23年营收及归母净利润有所下行但符合预期,主要受医疗医疗行业整顿、设备采购及疫情影响;医疗耗材板块23年业绩稳健增长,高值耗材带量采购已到中后期且降价幅度逐渐温和,低值耗材库存也逐步出清有望迎来订单反转,整体行业边际性成长持续向好。

后续看好:紧抓确定性,重视医疗行业整顿机遇、政策红利、国企改革、集采放量、外延并购等机会

医药板块的业绩韧性较强,我们着重选择顺β、预计全年有较好业绩表现、估值合理的板块及个股。一是血制品,部分龙头企业Q1采浆增速预计高于行业平均水平,全年业绩弹性较大,股东优化带来的内生外延改善预期仍在兑现中。二是消费医疗,看好增速稳健且低估值的消费医疗赛道,在个股上优先推荐有明确外延并购预期的标的。三是部分低值耗材和国产设备,目前低值耗材中的部分产品海外订单预计在好转,走出了海外去库存影响,叠加低基数和低估值,性价比较高;医院端的以旧换新方案在各地有望加速落地,国产设备特别是中小型设备、有AI应用的厂家有望提高品牌占有率,加速产品迭代,同时预计Q2院内招标环比有望改善,板块有望整体回暖。四是中药板块,从23年报披露看,整体稳健增长,同时中药板块有稳定高分红、国央企改革、运营效率提升等概念,主业稳定、估值偏低,在全年有望看到持续的业绩兑现。

推荐及受益标的:推荐标的:派林生物、美年健康、国际医学、太极集团、新天药业、九州通、益丰药房、海尔生物、英诺特、圣湘生物、微电生理、迈普医学。

受益标的:乐普生物、百诚医药、天坛生物、康希诺、老百姓、一心堂、柳药集团、东阿阿胶、康恩贝、羚锐制药、佐力药业、迈瑞医疗、联影医疗、澳华内镜、开立医疗、华大智造、惠泰医疗、英科医疗、心脉医疗。

风险提示:集采降价超预期、消费复苏不及预期、企业外延并购落地低于预期。

大家都在看

盾安环境:公司主营制冷零配件,高温天气对公司下游客户具有积极影响

ETF最前线 | 博时5G50ETF(159811)上涨0.31%,汽车芯片主题走弱,纳芯微上涨1.71%

【案例】又是高回报数字货币骗局!泰警捣毁中泰跨国诈骗团伙!6高管被捕 其中2名中国人!查获超3000万铢!

国旅联合8月20日龙虎榜数据

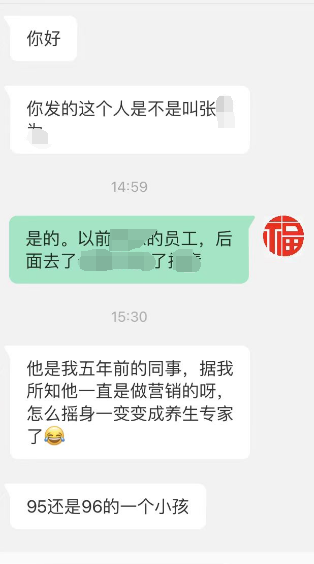

【网友反馈】养生课大神被五年前的老同事认出:他一直搞营销的!怎么摇身一变变成了养生专家了!

【动态】菲律宾政府将禁止网络博彩园区模式

国金证券给予劲仔食品买入评级 线下基本盘稳健 利润弹性逐步释放

【关注】中国女子在泰国遭肢解案犯罪嫌疑人澳门落网,已移交内地警方

旗天科技:公司与黑神话悟空游戏无业务合作