公司热点|新里程“内部收购”引关注,标的公司盈利欠佳,关联方负债高企

A股板块轮动加剧,跨年大妖来袭,这几只票主力已明显介入!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!

深圳商报·读创客户端记者宁可坚

近日,新里程(002219)发布公告称,公司拟向北京新里程康养产业集团有限公司(简称“新里程康养”或“转让方”)收购重庆新里程医疗管理有限公司(简称“标的公司”或“重庆新里程”)100%的股权,交易价格3.2亿元。

由于新里程康养为公司控股股东北京新里程健康产业集团有限公司(简称“新里程集团”)控制的企业,因此本次交易构成关联交易。值得注意的是,本次收购PE高达56倍,收购PB为2.1倍。

标的公司盈利欠佳

据悉,标的公司重庆新里程为负责医院投资和运营的医院管理平台,自身不从事运营具体业务。截至公告披露日,重庆新里程与公司之间不存在关联交易的情况。

其中,重庆新里程核心业务主体为重庆新里程金易医院有限公司(简称“金易医院”)、重庆新里程盛景医院有限公司(简称“盛景医院”)、重庆新里程百鞍医院有限责任公司(简称“百鞍医院”)及重庆新里程康华医院有限责任公司(简称“康华医院”)。四家医院成立时间最早的在2013年,最晚的在2017年。

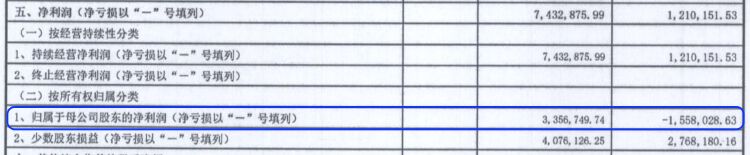

记者翻阅审计报告发现,重庆新里程2023年和2024年1~7月营业收入分别为3.15亿元、2.04亿元,归母净利润分别为-155.8万元、335.67万元。今年前7个月虽然实现盈利,但是净利率只有1.6%。

重庆新里程盈利欠佳,与管理费用高企不无关系。

审计报告显示,重庆新里程2023年和2024年1~7月毛利额分别为9285.1万元、6295.54万元,而期间管理费用分别高达7019.2万元、3667.65万元。

除此之外,其资产质量也很一般。审计报告显示,截至2024年7月31日,重庆新里程应收账款、其他应收款、商誉三项分别为4665.27万元、4750.74万元、1.02亿元,合计1.96亿元,占总资产的近六成。其资产负债率为51.37%,处于偏高水平。

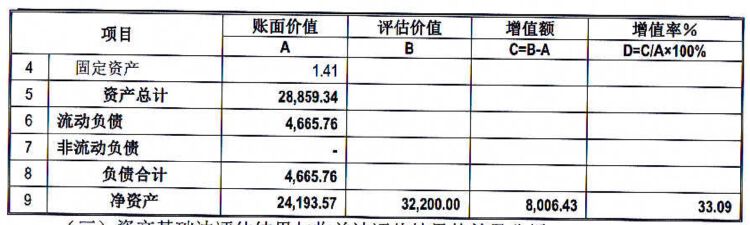

对于3.2亿元的交易价格,收购公告显示,新里程本次评估最终选取收益法的结果作为评估结论。

根据重庆新里程母公司报表,总资产账面价值为2.89亿元,总负债账面价值为4665.76万元;净资产(股东全部权益)账面价值为2.42亿元,评估价值3.22亿元,评估价值较账面价值评估增值8006.43万元,增值率为33.09%。

交易各方以标的公司采用收益法评估的整体估值3.22亿元为定价基础,经协商确定本次交易价格为3.2亿元,不高于《评估报告》中对标的公司股东全部权益价值评估的结果。

对于此次定价,新里程表示,交易定价与评估值之间不存在较大差异,定价公允。

在公告发布当天,新里程在其微信公众号发表文章称,努力将新里程打造成为A股“银发经济第一股”。

“这一收购是新里程快速响应‘并购六条’政策红利的重要举措,开启了新里程控股股东新里程健康集团将旗下非上市板块优质医疗资产持续注入上市公司的序幕。”新里程提到,“此次收购价格为3.2亿元。基于医院成长曲线的行业特点,市销率是医院收购中的重要参考指标,新里程本次收购市销率仅1倍,与同行业相比估值更为合理。”

关联方新里程康养负债高企

再来看关联方,新里程康养是新里程集团康养板块的全资子公司,新里程康养不存在实际控制人。公告显示,最近三年,新里程康养经营情况良好。记者查阅公司资产负债表发现,新里程康养的负债高企。

截至2024年7月31日,新里程康养的资产总额和负债总额分别为5.74亿元、5.07亿元,资产负债率高达88.4%。

公告显示,本次收购有利于解决新里程集团对公司构成的同业竞争问题。2022年,新里程集团通过破产重整成为上市公司第一大股东,承诺五年内在完成医院营利性改制前提下,将医疗资产尽快注入上市公司。

新里程同时表示,本次交易完成后,上市公司的业务规模得以扩大,医疗服务收入进一步增长,盈利能力相应提升。

在新里程今年半年度业绩说明会中,公司曾谈及控股股东资产注入的规划。

“控股股东正筹划以其他方式为公司提供资金支持,以及通过上市公司自身开展多种形式融资。公司定增不会影响上市公司的资产置入计划。公司控股股东的非上市板块,在全国控股管理近30家二级及以上医院,总床位数达2万张,是上市公司床位规模的2倍左右。其计划在2022年6月公司重整完成后的5年内,通过公司自筹资金、并购基金、并购贷款、发行股票等方式,在完成医院营利性改制并符合监管部门要求的前提下,优先将盈利能力好的优质医疗资产尽快注入上市公司。目前待注入的医院资产,公司将考虑优先以现金方式注入,相关资产注入的前期准备工作已在推进中,后续公司将按照法规要求及时履行信批义务。公司后续将持续推进资产注入工作,将盈利能力好的优质医疗资产稳步注入公司。”

而基于标的资产的盈利能力及资产质量,市场担忧,此举可能实质上是高价注入不良资产,最终由上市公司买单,而大股东成为真正受益者。

重要股东所持股份被拍卖

公开资料显示,新里程是由新里程健康集团有限公司控股的A股上市公司,现已发展成为医疗服务和医药制造双轮驱动的医疗健康产业集团。新里程现拥有3家三级医院、7家二级医院,床位数近10000张,已在辽宁、河南、江苏、江西、四川打造五大区域医疗中心,致力于构建全国领先的大型综合性医疗集团。

业绩方面,今年上半年,公司实现营收18.2亿元,同比增长12.2%;净利润6014.45万元,同比增长5.27%。在业绩说明会中,新里程表示,受市场环境影响,公司定增进展不如预期。

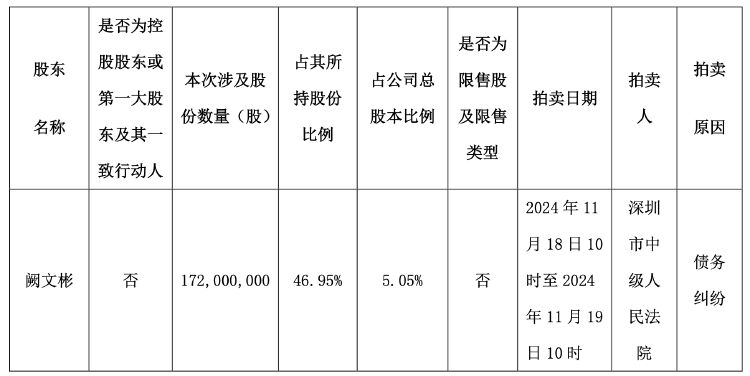

另一方面,新里程10月18日晚间公告,公司17日下午收到深圳中院邮寄的《拍卖通知书》,获悉深圳中院将于11月18日10时至11月19日10时止(延时除外)在京东网司法拍卖平台上公开拍卖被执行人公司股东阙文彬持有的公司股份1.72亿股,占公司总股本的5.05%。

新里程称,截至目前,阙文彬所持公司股份累计被拍卖4.28亿股(不含本次拍卖),占目前公司总股本的12.55%。阙文彬不属于公司控股股东及实控人,此次拍卖事项不会导致公司控股股东及实控权变更。

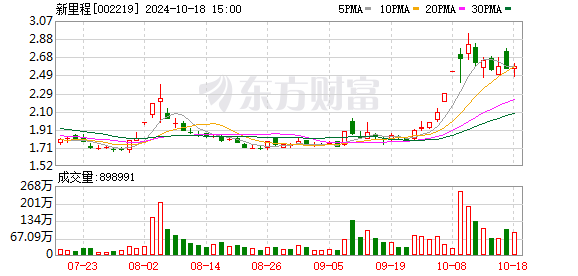

二级市场上,今年以来,新里程股价震荡下跌,近期有所回升,年内跌去14.85%。截至10月18日收盘,新里程涨1.18%报2.58元/股,总市值87.94亿元。

(文章来源:读创财经)

(本站编辑:悟空)

A股板块轮动加剧,跨年大妖来袭,这几只票主力已明显介入!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!