存储行业Q1洞察:整体上行趋势明显,需求结构分化加剧,市场风口新动向!

报告摘要

2024年第一季度存储行业主要下游应用消费电子终端需求开始显现温和复苏迹象。

根据IDC的数据,2024年第一季度全球智能手机出货量为2.89亿部,同比增长7.8%,连续两个季度实现出货量同比增长,小米、传音手机销量显著增长;全球PC季度出货量为5980万台,在低基数效应下同比增长1.5%,季度出货量时隔两年恢复增长并已与疫情前水平基本持平;全球平板电脑季度出货量为3080万台,同比增长0.5%,复苏迹象初现;全球可穿戴设备季度出货量为1.31亿台,同比显著增长8.8%。

存储产品价格自2023年8月下旬陆续开始涨价,主要系原厂积极减产的效应逐步显现,叠加电子消费旺季备货需求回暖,AI驱动的高端存储需求持续旺盛。根据CFM闪存市场,NAND价格指数自2023年8月上旬低点至今年4月高点上涨95%,DRAM价格指数自2023年9月上旬低点至今年3月中旬高点上涨35%。但进入第二季度,下游市场需求分化愈发明显,导致上游原厂持续涨价而部分现货价格持续走低。围绕人工智能、算力基础设施建设的高端存储产品仍供不应求,是原厂产能资源倾斜的重点方向,旺盛的AI投资需求也成为了原厂进一步涨价的底气。而终端消费市场需求并未有显著回暖,正值传统淡季,且今年618电商订单不及预期,现货市场需求萎缩库存积压,市场竞争出货现象加剧带来价格下行压力。由于SK海力士、美光、三星三家原厂重点发力HBM、DDR5等高附加值产品的产能供应,正在逐步退出利基产品DDR3市场以腾出设备与产能。

企业级产品拉货积极性和价格涨幅均显著高于消费级,预计Q3价格上涨幅度将缩小。

根据CFM闪存市场,截至6月上旬,大部分客户Q2的合约价格陆续落地,HBM、DDR5、企业级SSD等产品需求持续旺盛,而以智能手机、PC

股市有风险入市需谨慎

中航证券研究所发布AVIC

为代表的消费市场未有明显回暖之势,销量增长仍面临瓶颈,对零部件成本价格敏感度较高,因此企业级产品拉货积极性和价格涨幅均显著高于消费级。展望Q3,服务器市场进入传统淡季,AI尚无爆款应用落地,未来商业化前景仍不确定;智能手机、PC等消费市场客户经过上半年的持续拉货,已经建立安全库存,拉货动能下降,销量和成本压力暂未缓解。因此,尽管多家原厂对即将到来的Q3继续释出报价上浮讯号,Q3的上涨幅度或将缩小。

存储季度营收从23Q4开始同比增长,24Q1NANDFlash季度营收同增70%/季增28%。

23Q4DRAM季度营业收入达到174.6亿美元,同比增长42.3%/环比增长29.6%;市场因追价扩大订单动能,位元出货量同比旺盛,NANDFlash季度营业收入为114.9亿美元,同比增长11.7%/环比增长24.5%。24Q1NANDFlash量价齐升,季度营收为147.1亿美元,同比增长70%/环比增长28%,主要系AI服务器自二月起扩大对企业级SSD的用量,同时PC、智能手机客户因价格持续上涨提高库存水位。今年第二季度,尽管消费终端订单销量增长不及预期,客户备货趋于保守,但企业级SSD订单依旧强劲,有望驱动第二季度NANDFlash营业收入再环比增长近一成。国际存储巨头业绩回升,最新财季营业利润扭亏为盈;多数A股存储上市公司营收改善,盈利能力有所分化。

建议关注:兆易创新、澜起科技、聚辰股份、江波龙、香农芯创等。

风险提示:下游终端需求不及预期风险、产品研发进度不及预期风险半导体制裁加剧风险、流动性风险等。

大家都在看

【判例】徐汇区首例全链条打击股票场外配资金融犯罪活动案件宣判,涉案金额高达3.89亿元

亚太药业龙虎榜数据(8月21日)

【关注】专家:加强国际合作切断境内外电诈犯罪利益链

【关注】乒乓球运动员倪夏莲奥运后被千尺学堂签约了!量子之歌旗下千尺学堂品牌体验官从倪萍变成了倪夏莲!预测下一位体验官还姓“倪”

诺力股份:2024年上半年净利润同比增长8.25%

华正新材龙虎榜数据(8月20日)

宝龙商业:预计上半年净利润至少约1.9亿元

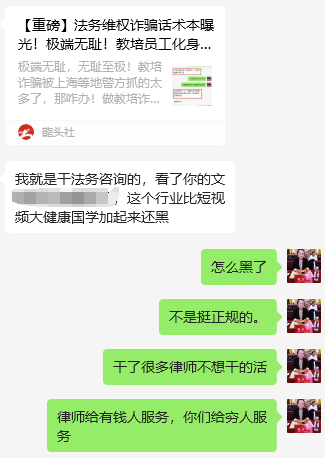

【重磅】做一行恨一行!又一家法务维权公司员工爆料:我怕哪天被教育公司雇人拉到山上埋了 毕竟干这个活 是与全国教育公司为敌

上半年日赚约7000万元!小米最新财报出炉 雷军:历史上最出色的季报