兴证策略:重申反转逻辑 保持多头思维

一、重申反转逻辑,保持多头思维

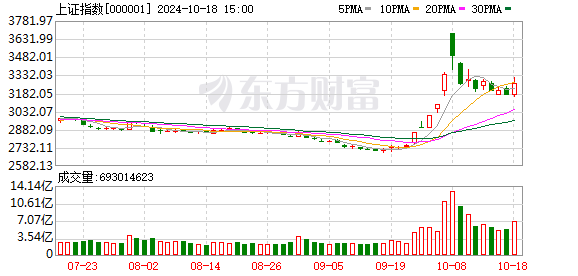

9月底市场仍在犹豫之际,我们明确提出“做多中国”。10月以来,在前期的逼空式上涨后,尽管随着投资者情绪的变化,以及对后续政策的力度和效果可能不及预期的担忧等因素扰动下,市场出现波动,但我们依然反复强调保持多头思维。核心原因在于,市场逻辑已经反转。在“抓住重点、主动作为” 的政策新导向下,持续的政策组合拳将带来股市环境和中国经济的良性循环:

首先,9月24日以来,不到一个月的时间,多场重磅新闻发布会密集召开,各项政策宽松措施密集加码,持续验证这一次政策的变化,将是一场持续的春风。

9月24日金融支持经济高质量发展发布会,吹响政策红利的冲锋号。

9月26日政治局会议明确地传递了新导向——“正视困难、坚定信心,切实增强做好经济工作的责任感和紧迫感。要抓住重点、主动作为”。政策组合拳把提振资本市场、稳定房地产市场作为重点,主动作为。

10月8日发改委明确“提振资本市场”是增量政策的五大方向之一。

10月12日财政部宣布将在近期陆续推出一揽子有针对性的增量政策举措。包括加力支持地方化解政府债务风险、发行特别国债支持国有大型商业银行补充核心一级资本、允许专项债券用于土地储备、支持收购存量房用作各地的保障性住房、加大对重点群体的支持保障力度等。

10月14日,市场监管总局等四部门介绍助企帮扶增量政策。包括民营经济促进法草案向社会公开征求意见、优化无还本续贷政策、精准扶持不同经营主体发展等。

10月17日,住建部等五部门推出推动房地产市场止跌回稳的“442”增量政策组合拳(四个取消、四个降低,两个增加)。

10月18日,央行行长潘功胜在2024金融街论坛年会上,重申年内将择机进一步下调存款准备金率0.25-0.5个百分点,并预告下周一(10月21日)公布LPR也会下行0.2-0.25个百分点。同日,人民银行正式启动证券、基金、保险公司互换便利(SFISF)操作,并设立股票回购增持再贷款。与此同时,工农中建交等主要商业银行页宣布下调存款利率。

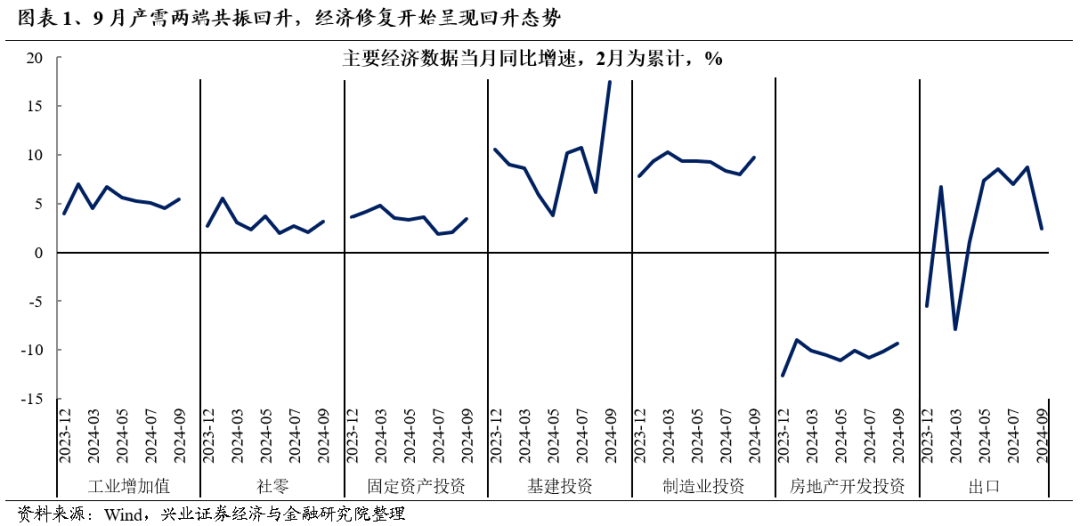

其次,逆周期政策不断加码,已在带动并将持续支撑经济预期改善和动能修复。随着近期政策持续发力稳增长,9月多数经济指标已呈现改善信号:1)政策效果逐步显现,商品消费开始回暖。9月社会消费品零售总额同比出现较快回升。2)房地产市场开始企稳,总投资当月同比明显回升。受地产政策组合拳带动,三季度地产投资和销售同比降幅逐月收窄,9月制造业和基建投资也显著回升,往后看,四季度还有2.3万亿元专项债券资金待使用和2000亿元投资计划提前下达,有望支撑投资需求继续回升。3)就业开始回温,居民收入增速有所改善。9月季调后调查失业率有所下行,扭转了6月以来失业率不断上行的趋势。

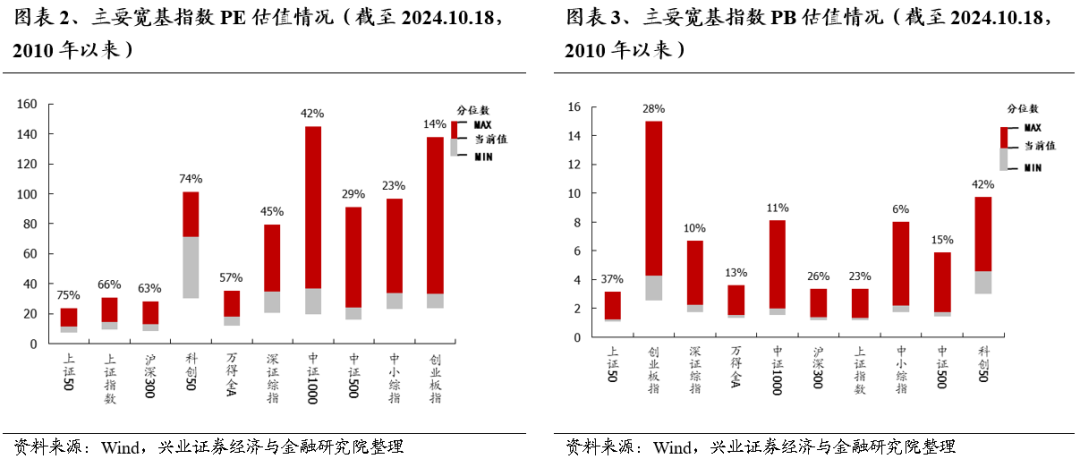

此外,从估值层面来看,当前主要宽基指数仍仅修复至历史中位数附近。从PE估值看,创业板指、中证500、中证1000、深证成指仍低于历史中位数。PB估值看,所有指数均低于历史中位数。

二、演绎反转逻辑的股市表现及机会

2.1、本轮行情的表现形式:趋势震荡向上,时间比空间重要,长度比高度重要

在反转逻辑的大框架下,我们要关注的是这轮行情它走多长,而不是要看短期有多高。对于本轮行情,我们认为其绝不仅仅是短期政策加码带来的反弹,而应当成一段更大级别的、趋势性的行情的起点来看待。

围绕着反转逻辑,资本市场和资产负债表以及中国经济要形成一种良性的正面循环,需要更长久的行情,而不是短期暴利。但是中国经济的好转不是一蹴而就的,所以,行情震荡向上,才能走得更远。

并且,本轮上涨或将由多个阶段性的“快涨、大波动”的震荡市构成,底部逐步抬升、拾级而上。中国经济运行中的问题化解需要时间,所以,行情向上难免有颠簸,阶段性快涨之后的大波动大分化,其实是等一等股市和经济的良性互动,有助于行情走得更远。

2.2、短期,行情颠簸期叠加三季报业绩期,关注三季报潜在亮点和困境反转方向

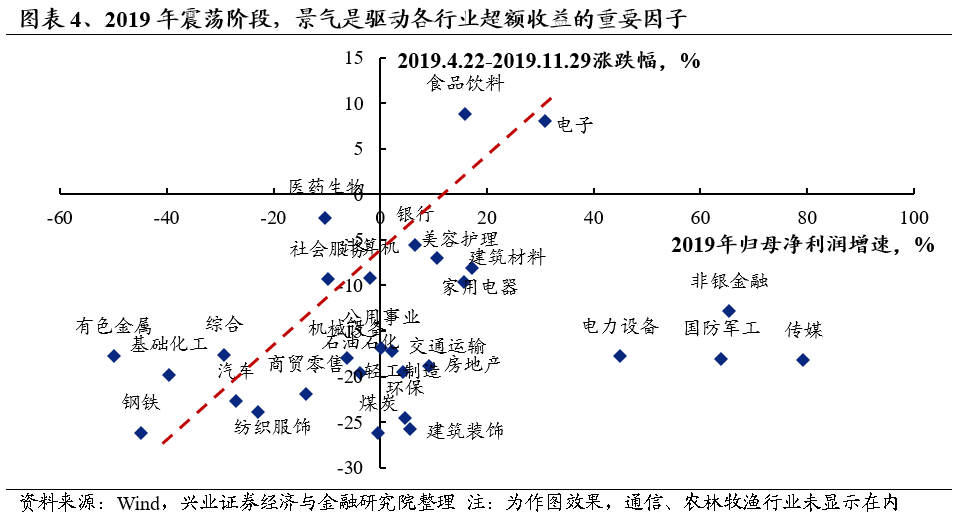

参考2019年开启的慢牛,快速上涨后的行情颠簸期,景气成为决定超额收益的重要线索。

2019年1-4月中旬,在全面降准、证监会换届、大规模减税等一揽子政策利好下,市场同样迎来一轮快速上涨的行情。而4月下旬开始,随着国内经济数据重归平淡、中美贸易风波再起等扰动下,市场进入震荡阶段,一直持续到11月底。

对于这一阶段的行情特征,我们可以概括为:快速上涨阶段首重弹性,而震荡颠簸阶段景气为先。2019年初的快速上涨阶段,以低景气、高PE等因子表现居前,市场更注重弹性。而在行情进入震荡、颠簸阶段后,以消费为代表的高景气核心资产,以及业绩底部回升的电子、新能源等方向,成为涨幅居前的品种。

对于当前,在经历前期的逼空式上涨后,短期行情大概率仍将呈现大波动、大分化的特征。叠加三季报披露的窗口,市场或将聚焦景气优势品种。

在对三季度各行业景气进行梳理后,我们总结出三条值得关注的线索:1)受益于AI产业周期以及消费电子需求回暖的电子、通信;2)“以旧换新+出海”驱动的汽车、家电;3)三季报落地后有望演绎困境反转的新能源、医药等。

1、电子、通信:AI浪潮带动算力需求爆发,全球消费电子周期也迎来回升,以电子、通信为代表的科技硬件有望大幅受益。电子方面,半导体周期仍在上行,AI产业趋势是产业向上的重要推动力,叠加硬件创新、换机需求驱动的消费电子景气周期和国产替代周期共振,芯片、服务器、消费电子、存储、面板等产业链相关环节需求高增。通信方面,AI基础设施建设、大模型迭代持续拉动算力需求,三季度国内光模块出口维持高增,AI浪潮对通信设备行业的需求拉动仍在持续。

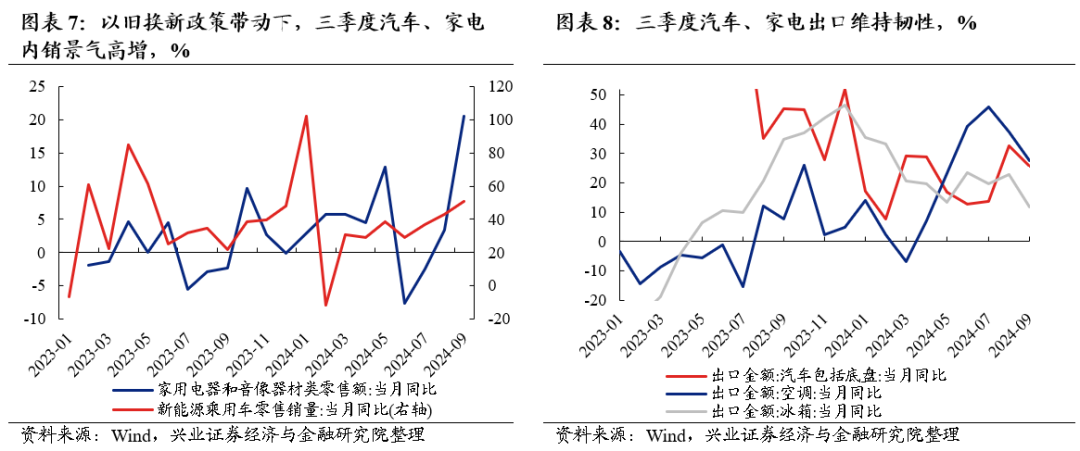

2、汽车、家电:以旧换新政策效果已在显现,同时外需景气维持韧性,汽车、家电受益于内外需双重确定性。内需方面,三季度新能源乘用车零售销量同比持续上行,9月家电零售同比创近三年新高,以旧换新政策刺激汽车、家电内需的效果已经显现。外需方面,三季度汽车和主要家电用品出口景气维持韧性,同比均有双位数增长。

3、新能源、医药:岁末年初市场往往开始布局下一年行情,三季报落地后,有困境反转预期且前期超跌的新能源、医药同样值得关注。新能源方面,三季度需求旺季驱动盈利能力逐步企稳。锂电、光伏等产业链各环节正在进行供需平衡再调整,多个新投产能项目宣布终止或延期生产,国内政策持续限制低端产能扩张,产能出清的拐点愈发清晰。医药方面,集采、脱钩等风险充分释放,业绩与风险偏好有望改善。后续,随着美联储降息周期开启,biotech融资端有望延续上半年改善趋势,以海外客户为主要订单和收入贡献的CXO龙头有望进一步回暖,海外市场进一步开拓,叠加国内创新药全产业链政策落地,国内竞争环境开始转好,有望带动医药产业链基本面修复。

2.3、中长期,聚焦“科技”、“内需”、“出海”三大主线

中长期,沿着市场的反转逻辑,立足“并购重组”和“提升股东回报”,重点关注3大主线:“科技”、“内需”、“出海”。

首先,精选“科技”,包括半导体、通信、新能源车、国防军工、计算机AI、医药生物、先进制造业为代表的新质生产力等方向。新质生产力领域是长期促进经济动能切换和短期托底政策的发力结合点。政治局会议的强调下,监管层的有力推动下,未来并购重组将为“科技牛”带来明显催化效应。

其次,精选“内需”,看好新兴服务业、传统消费等领域的泛消费行业龙头,关注分红、增持、回购注销行为。

本轮政策刺激更加重视需求侧,内需消费受益。

从各行业估值角度来看,泛消费板块估值仍处在历史较低水平。

中报显示龙头基本面稳健,并积极通过分红、回购回报股东。

第三,继续看好 “出海”。掘金新能源车、电力设备、家电、消费电子、家具等出海产业链的优胜者。随着美联储进入降息周期,海外经济有望企稳回暖,外需维持高景气将带来“出海链”相关公司的机会。

风险提示

经济数据波动,政策宽松低于预期,美联储降息不及预期等。

(文章来源:兴业证券)

(本站编辑:悟空)