通信行业年中盘点:高分红板块与AI赋能,抓住发展新机遇

投资逻辑:

板块业绩:通信板块2024上半年营收向好,归母净利润持续增长。2024年上半年通信板块总体实现营收12861.14亿元,同比增长3.69%;实现归母净利润1270.85亿元,同比增长7.06%,利润增速超过收入增速。从盈利能力方面看,2024H1通信(申万)实现毛利率29.18%,同比增长0.92pct,较23年底提升1.77pct;净利率10.58%,同比增长0.39pct,较23年底提升2.10pct。

运营商业绩稳健增长,重视股东回报分红率将进一步提升:运营商板块2024上半年经营向好,收入与净利润持续增长。2024年上半年三大运营商实现营收10100亿元,同比增长2.94%,受业绩体量持续扩大、基础业务收入增速放缓影响整体收入增速逐年放缓;实现归母净利润1160亿元,同比增长7.65%。因我国5G网络建设广覆盖已基本完成,而6G建设尚未到来,因此运营商资本开支开始下行,将为运营商利润带来正向贡献。截至6月末,我国5G基站总数达391.7万个,比上年末净增54万个,占移动基站总数的33%,占比较一季度提高2.4个百分点。运营商具备高分红特点,持续提升派息率,重视股东回报。2024年中期利润分配方案显示:中国移动中期派息每股2.60港元,同比增长7%,全年分红比例较2023年进一步提升。中国电信中期派息每股0.17元,同比增长16.7%,从2024年起三年内分红比例提升至75%以上。中国联通中期派息每股0.2481元,同比增长22.2%,指引全年派息率55%。

AI为各细分板块带来新的发展机遇:

1)AI行业快速发展带动服务器量价齐升。英伟达下一代GB200系列服务器预计明年量产,利好国内代工企业。国产大模型硬件采购国产替代进程持续加速,建议关注互联网、运营商龙头企业大模型采购型号/份额等变化情况。同时关注华为服务器产业链情况。

2)上半年三家光模块龙头公司业绩均实现大幅增长,符合或超越市场预期。1.6T高速率光模块下半年放量市场预期变强,关注龙头光模块企业新一代光模块放量情况。同时继续关注硅光技术、LPO技术。光模块厂商进入下半年出货高峰期,加单及排产计划数据较好,叠加下半年进入到1.6T/800G出货产品结构转换,各家均有较强看点。

3)交换机壁垒较光模块高,2024年800G以太网交换机预计将开始放量。同时国产交换机芯片技术实力和海外看齐,国产替代逻辑加强。英伟达官宣未来将采用以太网交换机组网方式,预计以太网交换机在AI领域商用进程加速,利好国内交换机龙头企业,关注国产交换机企业高端交换机落地商用出货情况。

4)美国对我国芯片出口的封锁将加强我国芯片行业发展动力与迫切性,有望加速我国人工智能芯片产业发展步伐和国产替代进程。信创政策同样将促进我国人工智能芯片国产替代进程加速。国产通信AI芯片迎来新发展机遇。

5)AI行业发展带来高算力需求,有望带动服务器液冷快速发展。越来越多的IT设备厂商公开表明将加快液冷产品迭代速度,未来中国液冷服务器市场预计将持续保持高速增长。建议关注数据中心/服务器液冷冷供应商。

6)AI行业的快速发展将带动通信高速连接器量价齐升。高速连接器主要用于光模块与交换机插口处,光模块需求快增长将带来配套连接器需求量大幅提升。同时产品的迭代升级将带来价值量的提升。量价齐升带动市场规模持续扩大。

投资建议

通信板块2024上半年营收向好,归母净利润持续增长。防御端建议关注高分红高股息标的,进攻端建议关注由AI行业发展带来的服务器、交换机、光模块、芯片、液冷、连接器等细分赛道的发展机遇及相关标的。

风险提示

运营商资本开支不及预期,5G产业链进展和5G商用进展不及预期,物联网连接数增长不及预期,上游原材料持续短缺,AI发展不及预期的风险。

大家都在看

【案例】越南岘港市警方成功逮捕涉嫌诈骗1000万人民币的中国籍逃犯

汽车早报 | 极氪三款车型一年内不会再有年款迭代 玛莎拉蒂回应被收购传闻

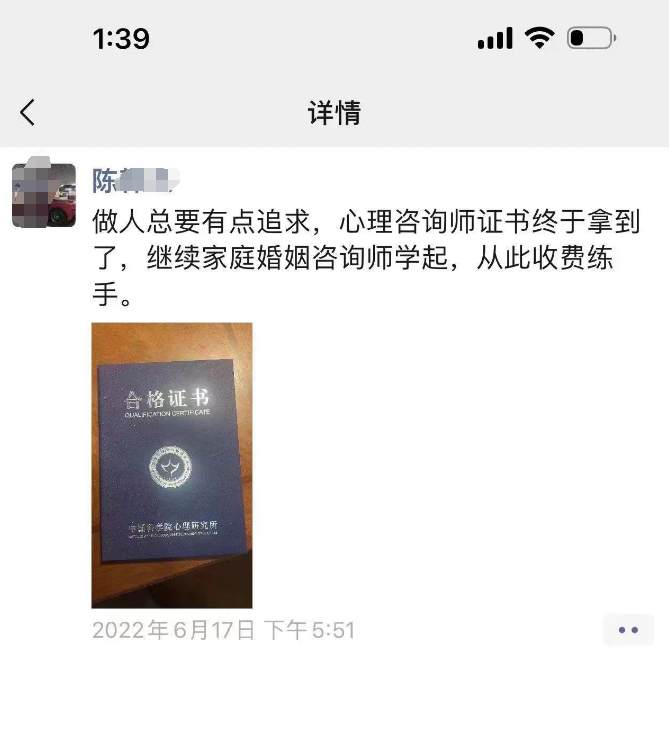

【关注】炫富狂魔也被心理咨询师证书骗的考了一个!普通人还真躲不过!

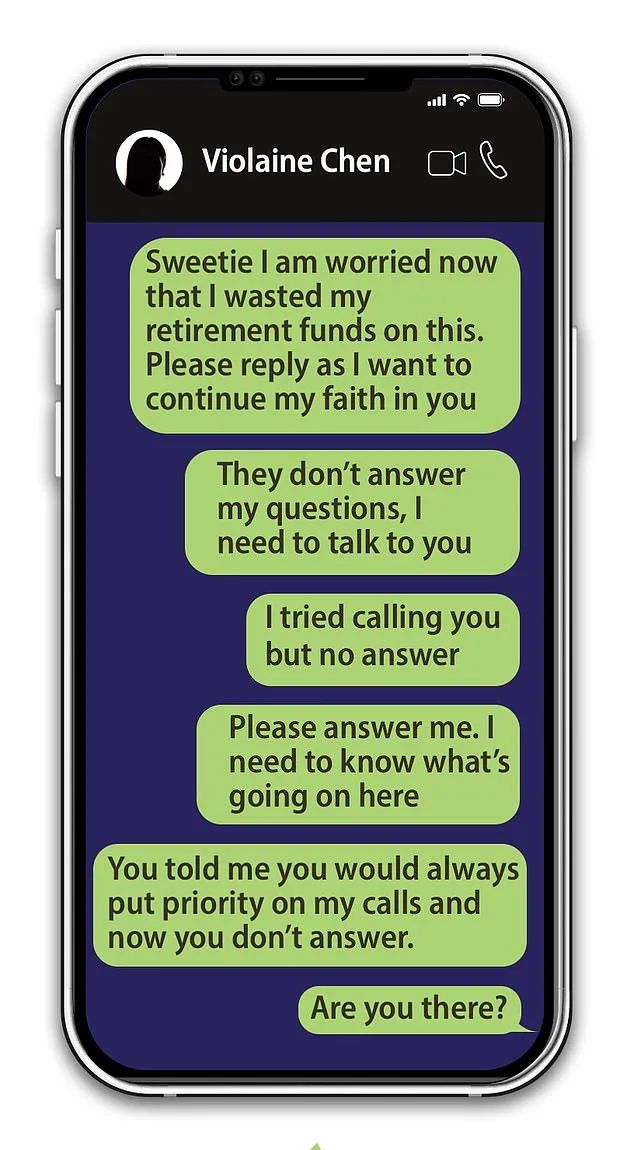

【案例】75岁老人遭“杀猪盘”!骗子自称37岁华人女性,终骗走70多万美元毕生积蓄

国海证券给予芯源微买入评级

【案例】“真刑”!李某某偷越国境到缅甸从事电信诈骗被起诉

太平洋证券:海上风电有望迎来国内与海外共振

锦泰保险董事长任瑞洪:炼成深耕四川、服务中西部发展的“小美”保险专家

证监会打击欺诈发行和内幕交易,A股市场迎来新气象