食品饮料行业周报:业绩利空因素消散,中秋旺季回款可期!

投资要点

一周新闻速递

行业新闻:1)仁怀52.6亿元项目集中开工。2)前7月宜宾酒类增加值增长10.3%。3)1-7月酒饮茶制造业营收9340.8亿元。

公司新闻:1)贵州茅台:茅台党建入选国企优秀案例。2)迎驾贡酒:推进大单品培育和智慧工厂建设。3)古井贡酒:古井集团累计助学捐资超800万元。

投资观点

当前我们仍维持之前子板块推荐顺序:白酒>啤酒>休闲食品=软饮料>速冻食品>调味品>乳制品。

白酒板块:本周后半周板块反弹上涨,我们判断主要与全市场资金与情绪面利好反弹有关,1)前期超跌后筹码结构出清,目前均处于历史估值底部位置;2)近期半年报业绩逐步披露,短期业绩利空消除;3)白酒板块标的作为优质资产,长期盈利能力保持稳定,商业模式仍佳,估值水平恢复可期。本周我们参加伊力特业绩交流会,我们认为新管理层到位后改革幅度较大,组织/营销/渠道策略均有更新,上半年伊力王、小老窖新品打样速度推迟,下半年新品上市后公司着力推进全国招商铺货,产品结构有望延续优化趋势。短期看,当前白酒销售进入备战销售旺季的过渡期,可关注各家针对中秋国庆旺季销售的备战策略,以及关注去库存挺批价情况。整体而言,2024年板块增长重点仍在于消费信心恢复与经济复苏情况,长期注重消费力复苏与商务场景恢复,重点推荐茅五泸+山西汾酒+今世缘+古井贡酒,关注洋河股份+迎驾贡酒+老白干。

大众品板块:本周我们参加各家中期业绩交流会,均瑶健康来看,泛缘供应链在华东区域与高线城市现代/餐饮渠道与公司协同效应明显,同时公司积极开拓海外增量,针对俄罗斯、美国等海外市场建设本地化团队,关注管理层变动落地后对于公司战略定位的赋能。晨光生物来看,公司辣椒红产品价格高位且市场有降价预期,客户观望情绪明显,其他植提与棉籽业务产品售价均有下滑,多产品价格下跌共振使得公司经营阶段性承压,而销量上总体呈现向上势头,剔除短期行情波动影响、中长期市占率提升趋势确定性仍强。千味央厨来看,公司业绩承压主要系百胜上半年促销压力向上传导所致,展望下半年,一方面,6-8月大客户经营节奏回归正常,另一方面公司积极参与竞价保证份额,同时预制菜渗透率提升下半年预计持续贡献增量。香飘飘来看,公司Q2表现相对稳健,上半年以控制线上费用投放、产品战略梳理为主要工作,目前关键节点在于新开发的多元渠道与新梳理的品牌定位对收入增长的贡献,下半年将上市的新品预计短期销量贡献较少,冲泡产品的健康化升级仍需时间与培育。欢乐家来看,公司Q2业绩不及预期一是量贩渠道与椰子水的销量贡献较低;二是Q2为公司传统淡季,但为开发新网点与宣传推广椰子水,费投力度较大叠加成本上涨致利润下滑明显。下半年成本表现预计平稳,费用预计略降,收入增长预计略承压。莱茵生物来看,天然甜味剂行业加速复苏,罗汉果前期成本/售价低位打开下游应用需求,甜叶菊稳定开拓客户,同时新工厂9月投产后可解决中长期产能瓶颈,叠加合成生物领域利用主业协同作用,预计公司植提领域竞争优势持续夯实。龙大美食来看,终端需求疲软叠加餐饮降价促销压制屠宰/食品业务收入,但公司积极调整各业务结构优化盈利,养殖做差异化/屠宰做深加工/食品开发高品质餐饮客户,结构调整效果在上半年利润中已有所体现,预计后续利润改善趋势将延续。中期维度看,大众品细分四条主线推荐:1)成本下降确定性较强个股,如洽洽食品、青岛啤酒、华润啤酒、涪陵榨菜等;2)低估值具有安全边际个股,如伊利股份、养元饮品、承德露露、仲景食品、欢乐家、西麦食品等;3)业绩确定性较强个股,如盐津铺子、东鹏饮料、千味央厨、安井食品等;4)有望超预期表现的个股,如中炬高新、安琪酵母、一鸣食品、西麦食品、好想你、煌上煌等。

维持食品饮料行业“推荐”投资评级。

风险提示

疫情波动风险;宏观经济波动风险;推荐公司业绩不及预期的风险;行业竞争风险;食品安全风险;行业政策变动风险;消费税或生产风险;原材料价格波动风险等。

大家都在看

【风险提示】深圳处非办关于部分第三方财富管理机构涉嫌非法从事金融投资理财业务的风险提示

瑞声科技上半年营收112.5亿元 同比增长22%

“国信+万和”来了!券业并购重组风云再起

国金证券给予杰克股份买入评级,工业缝纫机龙头,周期成长双轮驱动

酒业早参丨2024中国杏花村国际酒业博览会开幕;全国社保基金组合成为张裕A第六大股东

【视频】南宁:“杀猪盘”盯上残疾人 警企联合急劝阻

均胜电子:8月21日召开董事会会议

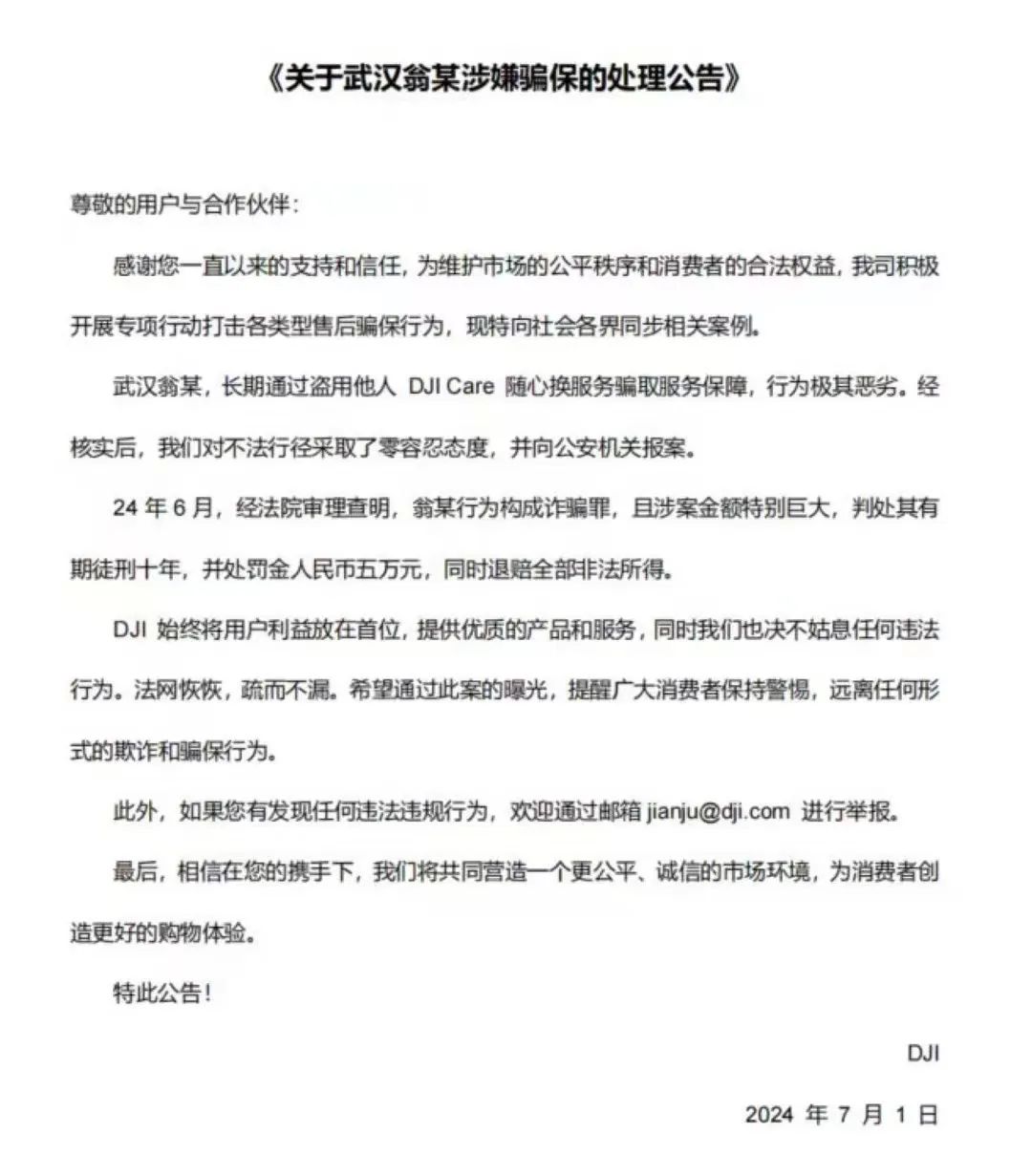

【判例】被判刑十年!某人长期通过盗用他人大疆 DJI Care 随心换服务骗保构成诈骗罪!

汽车板块走弱 智能汽车50ETF(516590)、汽车零部件ETF(159565)等产品受市场关注