信达生物“认错”了

界面新闻记者 | 陈杨

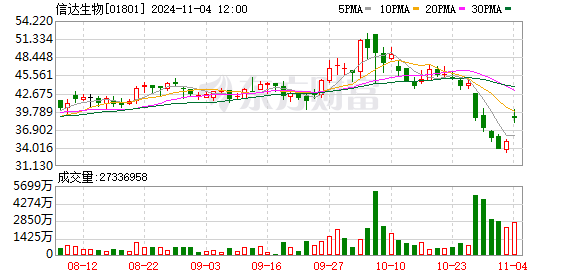

在10月28日至31日连跌4日、市值蒸发约150亿港元后,国内创新药公司信达生物于11月3日晚发布公告称,终止Lostrancos与Fortvita之间的认购协议,即终止10月25日发布的建议认购事项。

公告中,信达生物重申对发展国际业务的积极愿景,并称由于宣布建议认购事项以来,收到股东对该提案的反馈及不同看法,由此决定不继续进行该交易。可谓前后矛盾的是,公司称,终止建议认购事项公平合理,更为符合公司及其股东的整体利益。

在11月4日盘前的业务更新说明会上,信达生物CFO由飞还称,Fortvita近期没有融资计划,公司也愿意多听取投资人意见,选择更容易被投资人理解和接受的方式,持续支持国际化发展。

11月4日开盘,信达生物股价高涨,截止发稿报38.200港元/股,涨8.99%,当下市值625亿港元。

实际上,Fortvita成立于2021年,是信达生物的国际化业务平台,现已拥有信达生物部分管线的海外权益,这些管线的国内权益则留在国内实体。信达生物一周内的股价跳水和回升均与其认购事项有关。

10月25日,信达生物首次公布该交易。简而言之,其由公司董事长兼CEO俞德超等管理层,通过Lostrancos向信达生物全资子公司Fortvita增资,认购后者发行及出售的1280.83万股新Pre-A系列优先股,认购价为2050万美元。

但作为Fortvita估值基础的市场价值采用资产基础法评估。由此,俞德超等人获得信达生物出海平台约20%股权,是以其净资产的价值购得,0溢价,且未来可以通过该出海平台单独融资、直接套现。

这引起投资者强烈质疑,认为该交易“贱卖”了有价值的子公司,也就是侵害了他们的利益。

对此,公司在10月29日的业务更新说明会上多次表示,Fortvita资产处于非常早期阶段,尚未获得美国食药监局(FDA)认可的PoC(概念验证),存在较大风险。换而言之前述估值公允合理。

但市场声音也强调,Fortvita拥有信达生物当下最受关注的几个资产。在世界知识产权组织(WIPO)数据库检索可见,Fortvita作为申请人,申请了信达生物Claudin18.2/CD3双抗(IBI389)、Claudin18.2 ADC(抗体偶联药,IBI343)、PD-1/IL-2双抗(IBI363)等管线的相关专利。这些管线均受市场关注。

据信达生物2024年中报材料和本次俞德超的介绍,前述三条管线均属于肿瘤领域。其中,IBI363为信达生物的同类首创产品,覆盖IO(肿瘤免疫治疗)耐药肺癌、黑色素瘤、肠癌等。其2024年公布的1期试验数据颇为亮眼,美国2期临床正在进行中。9月,其黑色素瘤适应证还获FDA快速通道资格。

另外,IBI343已在中国取得胃癌的PoC数据,但其最有价值的是胰腺癌适应证,其数据还不成熟。IBI389同样涉及胃癌和胰腺癌,临床1期数据已读出。

实际上,基于中美市场药价存在较大差距、国内支付天花板较低,出海成为国内创新药公司的趋势,也正是包括前述管线在内的创新产品支撑起信达生物的国际化布局和公司估值。

另外,10月30日,信达生物更新第三季度业绩。当期,公司产品收入超23亿元,同比增长超40%。由此,信达生物2024年前三季度产品营收达61.11亿元,已超过2023年57.28亿元的全年水平。

本次会上,俞德超还提到,截至2025年信达生物预计上市四款产品,先后分别为与奥赛康合作的利厄替尼(EGFR-TKI)、替妥尤单抗 (IGF-1R) 、玛仕度肽(GLP-1R/GCGR)的减重适应证、匹康奇拜单抗(IL-23p19),并在此后每年至少能保证两三个产品商业化上市,为公司业务持续发展提供帮助。

(文章来源:界面新闻)

(本站编辑:悟空)